چکیده

رشد فناوری ارتباطات انقلابی در زندگی انسانها و عملکرد سازمانها ایجاد کرده است. این فناوری نه تنها روشهای کارکرد افراد و سازمانها را تغییر داده، بلکه صنایع جدید و مشاغل نوین را نیز به وجود آورده است. ظهور کسب و کار الکترونیک، تجارت الکترونیک و بانکداری الکترونیک از نتایج عمده این تحول است. کشور ما در این زمینه هنوز جوان است و برای رسیدن به وضعیت مطلوب، نیاز به زیرساختهای بیشتری دارد. این مقاله به بررسی مفاهیم، ویژگیها و الزامات تجارت و بانکداری الکترونیک و ابزارهای مرتبط با آن میپردازد.

مقدمه

دسترسی به اینترنت و گسترش ارتباطات الکترونیکی، بستر مناسبی برای مراودات تجاری فراهم کرده است. تجارت الکترونیک به عنوان یکی از مهمترین دستاوردهای فناوری اطلاعات، امکان توسعه تجارت، تسهیل ارتباطات و افزایش بهرهوری را فراهم میکند. پیشبینیها نشان میدهد که حجم تجارت الکترونیک در جهان به سرعت در حال افزایش است. به عنوان مثال، پیشبینی میشود که حجم تجارت الکترونیک از 2293 میلیارد دلار در سال 2002 به بیش از 12837 میلیارد دلار در سال 2006 برسد.

بانکداری الکترونیک یکی از ابزارهای ضروری برای تحقق تجارت الکترونیک است و به تسهیل فعالیتهای تجاری کمک میکند. با افزایش استفاده از خدمات بانکداری الکترونیک در کشورهای توسعهیافته، ایران نیز باید به سرعت به این سمت حرکت کند.

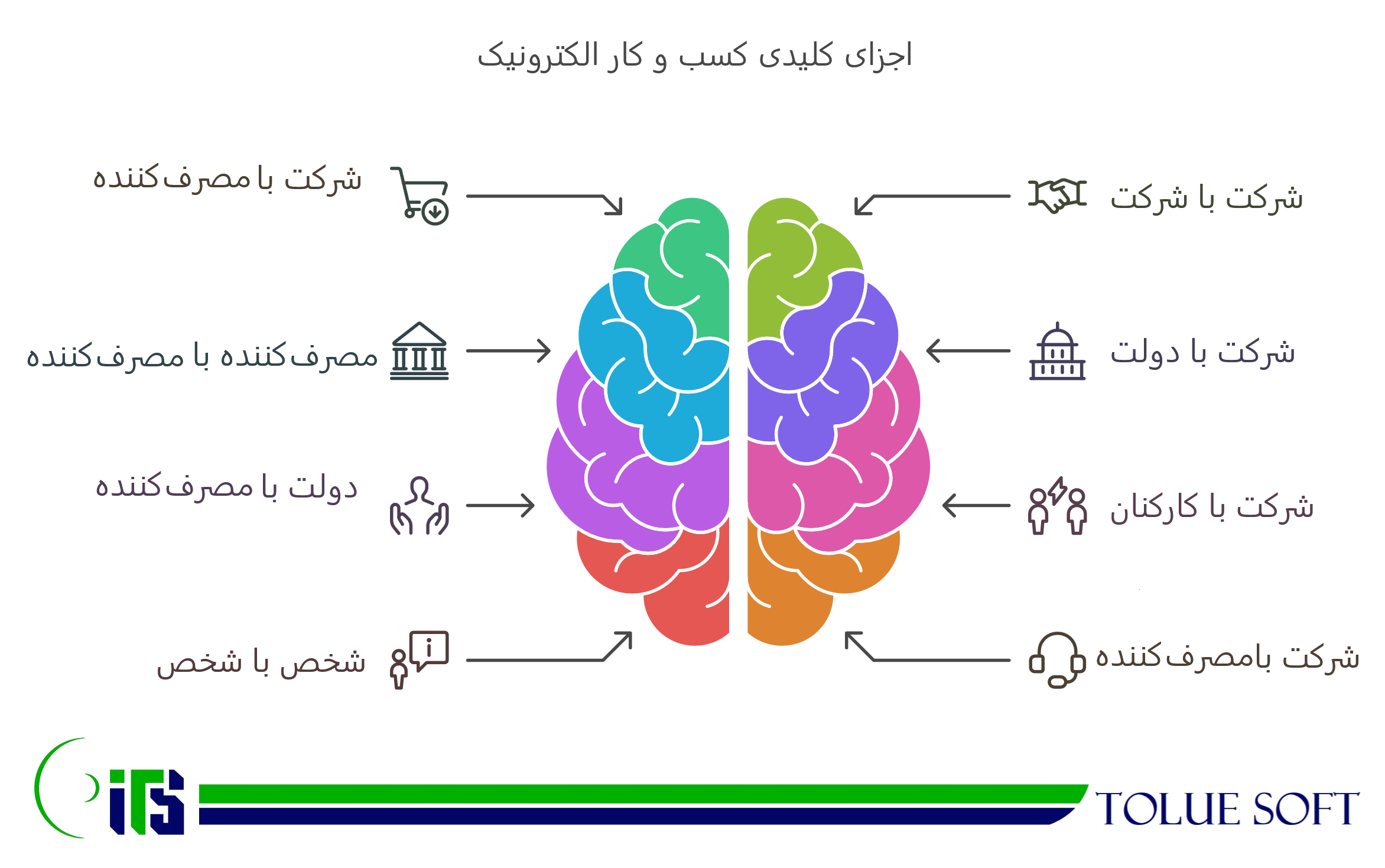

کسب و کار الکترونیک

کسب و کار الکترونیک، مفهومی وسیعتر از تجارت الکترونیک است و شامل استراتژیهای درونسازمانی نیز میشود. این مفهوم به ارتباطات بین شرکتها و مشتریان، مدیریت زنجیره تأمین و برنامهریزی منابع اشاره دارد. کسب و کار الکترونیک شامل هشت بخش اصلی است: شرکت با مصرفکننده، شرکت با شرکت، مصرفکننده با مصرفکننده، شرکت با دولت، دولت با مصرفکننده، شرکت با کارکنان، شخص با شخص و شرکت با مصرفکننده.

تجارت الکترونیک

تجارت الکترونیک به خرید و فروش کالاها و خدمات و انتقال سرمایهها از طریق ارتباطات دیجیتالی اشاره دارد. این مفهوم به سرعت در حال گسترش است و شامل فعالیتهای عمده تجاری از قبیل تبلیغات، آگهی، مذاکرات و قراردادها میشود. مزایای تجارت الکترونیک شامل جهانی شدن، حذف محدودیتهای زمانی و مکانی، کاهش هزینهها و افزایش دسترسی به اطلاعات است.

بانکداری الکترونیک

بانکداری الکترونیک به مشتریان این امکان را میدهد که به خدمات بانکی بدون نیاز به حضور فیزیکی دسترسی داشته باشند. این سیستم شامل سه سطح است: اطلاعرسانی، ارتباطات و تراکنش. هر یک از این سطوح نیاز به امنیت و کنترلهای مناسب دارد.

مزایای بانکداری الکترونیک

مزایای بانکداری الکترونیک شامل صرفهجویی در هزینهها و زمان، افزایش شهرت بانکها، جذب مشتریان جدید و گسترش محدوده جغرافیایی فعالیتها است. این مزایا به بانکها کمک میکند تا در بازار رقابتی امروزی موفقتر عمل کنند.

چالشها و فرصتها

توسعه تجارت و بانکداری الکترونیک همزمان با چالشهایی چون نارسایی در ارائه خدمات جدید و روشهای سنتی بانکها مواجه است. ایران باید به سرعت از بانکداری سنتی به الکترونیک منتقل شود و برای این کار نیاز به زیرساختهای مناسب دارد.

نتیجهگیری

گسترش فناوری اطلاعات به تحولی عمیق در زندگی بشر و به ویژه در بعد اقتصادی منجر شده است. برای موفقیت در بازارهای جهانی و بهبود کارایی تجاری، کشورها باید از فناوری اطلاعات بهرهبرداری کنند. ایران نیز باید با ایجاد زیرساختهای مناسب و توجه به امنیت و فرهنگ استفاده از خدمات بانکداری الکترونیک، به سمت توسعه این حوزه حرکت کند.

پیشنهادات

ایجاد زیرساختهای فرهنگی:

- آموزش به تجار و مشتریان درباره استفاده از سیستمهای الکترونیکی.

- ترویج فرهنگ استفاده از خدمات الکترونیکی از طریق رسانهها.

- .

تدوین قوانین شفاف:

- ایجاد دستورالعملهای اجرایی برای تسهیل فعالیتهای بانکداری الکترونیک.

- .

توسعه زیرساختهای مخابراتی و امنیتی:

- توجه به امنیت اطلاعات و شبکههای ارتباطی.

- .

بومیسازی فناوریها:

- ایجاد برنامههای بومیسازی برای فناوریهای وارداتی.

با توجه به این موارد، ایران میتواند به سرعت به سمت توسعه بانکداری الکترونیک و تجارت الکترونیک حرکت کند و از مزایای آن بهرهبرداری نماید.

.

تهیه و تنظیم: محمدرضا آرانی - کارشناس موفقیت مشتریان

یک نظر اضافه کنید

شماره موبایل شما منتشر نخواهد شد.زمینه های مورد نیاز هستند علامت گذاری شده *

امتیاز شما