مقدمه

تاریخ اقتصادی جهان نه خطی یکنواخت، بلکه فراز و نشیبی پیچیده از دورههای رونق و رکود است. مطالعه این ادوار نه تنها برای درک گذشته، بلکه به عنوان چراغی برای آینده ضروری است. الگوهای تکرارشونده در شکلگیری حبابها، ترکیدن آنها و پیامدهای ویرانگرشان، حاکی از آن است که رفتارهای انسانی و ضعفهای ساختاری، فارغ از زمان و مکان، مکرراً زمینهساز بحرانهایی میشوند که اقتصادهای به ظاهر قدرتمند را تا مرز فروپاشی پیش میبرند. این نوشتار بر آن است تا با واکاوی مهمترین بحرانهای مالی تاریخ، چارچوبی برای شناخت این پدیدههای پیچیده ارائه دهد.

الگوی کلی شکلگیری بحرانهای مالی

بحرانهای مالی از الگویی کمابیش ثابت پیروی میکنند که درک آن کلید شناخت ریشههای رکود است. این فرآیند معمولاً با پیدایی یک حباب اقتصادی آغاز میشود. حباب زمانی شکل میگیرد که حجم عظیمی از سرمایهها به سوی بخشی خاص از بازار سرازیر شود و قیمتها را به سطحی غیرواقعی و جداشده از ارزش ذاتی داراییها برساند. این جذب سرمایه معمولاً با ظهور یک فناوری جدید، یک نوآوری مالی یا سوداگری گسترده تشدید میشود. با تداوم این روند، حتی ارزشیابیهای منطقی نیز تحت تأثیر جوّ حاکم قرار گرفته و نشانههای پایان رونق نادیده گرفته میشوند. نقطه اوج زمانی فرا میرسد که تعداد کافی از فعالان بازار به ناپایداری وضعیت پی میبرند؛ این آگاهی، آغازگر موج فروش و سقوط قیمتهاست. در این مرحله، حرص و طمع جای خود را به ترس و هراس میدهد و مارپیچ نزولی تشدید میشود تا جایی که سودهای انباشتهشده در سالها، در مدتی کوتاه محو میگردند.

- شکلگیری حباب: جذب سرمایهگذاری انبوه به یک بخش خاص.

- افزایش غیرمنطقی قیمتها: جدا شدن ارزش بازار از ارزش ذاتی داراییها.

- نادیده گرفتن هشدارها: غلبه جوّ روانی و سوداگری بر تحلیل های منطقی.

- نقطهٔ عطف: آگاهی جمعی از ناپایداری و آغاز فروشهای گسترده.

- ترکیدن حباب: سقوط سریع و شدید قیمتها.

- مارپیچ نزولی: جایگزینی ترس با طمع و تشدید فروشها.

- رکود اقتصادی: انتقال بحران از بازار مالی به اقتصاد واقعی و بروز پیامدهایی مانند ورشکستگی، بیکاری و کاهش تولید.

جنون لالههای هلندی (1637-1636)

جنون لاله به عنوان یکی از نخستین نمونههای ثبتشده از حباب اقتصادی و سقوط بازار، نمادی از تاثیر روانشناسی جمعی بر اقتصاد است. این پدیده در هلند قرن هفدهم رخ داد، جایی که لاله به عنوان کالایی لوکس و نماد جایگاه اجتماعی، مورد توجه شدید قرار گرفت. تقاضا برای پیاز گونههای نادر و منحصر به فرد لاله به حدی رسید که قیمتها به سطحی غیرقابل باور صعود کرد. بازار به نقطهای رسید که معاملهگران حتی پیازهای لاله را بدون دیدنشان و بر اساس «وزن» میخریدند و میفروختند. این شور و هیجان جمعی نهایتاً زمانی فروکش کرد که خریداران جدیدی برای پرداخت قیمتهای کلان وجود نداشتند و اعتماد به رشد بیپایان قیمتها از بین رفت.

- اواخر دههٔ 1630: افزایش شدید قیمت پیاز لاله به دلیل کمیابی و تقاضای بالا.

- 1636: اوجگیری سوداگری؛ معاملات بر اساس «قراردادهای آتی» و بدون تحویل فیزیکی کالا.

- فوریهٔ 1637: رسیدن قیمت برخی گونهها به قیمت یک خانه مجلل در آمستردام.

- همان ماه: برگزاری آخرین حراج موفق با قیمتهای بسیار بالا.

- پس از آن: عدم استقبال در یک حراج مهم در هارلم که نقطه آغاز سقوط محسوب میشود.

- سقوط ناگهانی قیمتها: ظرف چند هفته، قیمتها تا کسری از ارزش پیشین سقوط کرد.

- پیامدها: ورشکستگی هزاران معاملهگر، ایجاد رکود اقتصادی موقت در هلند و بیاعتمادی به بازار آتی.

هراس 1819

هراس 1819 را میتوان نخستین بحران مالی تمامعیار در تاریخ ایالات متحده دانست که مستقیماً ناشی از عوامل داخلی بود. این بحران پایان دورۀ رونق پس از جنگ 1812 با بریتانیا بود. در آن سالها، اقتصاد آمریکا به شدت تحت تأثیر گسترش اعتبارات بانکی و سیاستهای زمینمحور قرار داشت. بانکهای مستقر در ایالات مختلف، به طور گسترده اسکناس منتشر میکردند و وامهای کلانی برای خرید زمینهای جدید در غرب اعطا میکردند. هنگامی که بانک مرکزی وقت آمریکا، «بانک دوم ایالات متحده»، برای مهار تورم، سیاست انقباضی در پیش گرفت و بازپرداخت وامهای اعطایی به بانکهای ایالتی را کرد، نظام اعتباری شکننده کشور دچار فروپاشی شد.

- پس از جنگ 1812: رونق اقتصادی مبتنی بر تولید داخلی و توسعه به سمت غرب.

- 1816: تأسیس بانک دوم ایالات متحده برای ایجاد ثبات پولی.

- 1818: تصمیم بانک دوم برای محدود کردن اعتبار و بازپرداخت طلبهایش از بانکهای ایالتی.

- 1819: اوج بحران؛ ورشکستگی تعداد زیادی از بانکهای ایالتی به دلیل عدم توانایی در بازپرداخت بدهیها.

- اجرای وثیقههای رهنی گسترده: هزاران کشاورز و سرمایهگذار زمینهای خود را از دست دادند.

- سقوط شدید قیمتهای محصولات کشاورزی و کالاها.

- افزایش نرخ بیکاری: که در برخی شهرهای شرقی به 75٪ رسید.

- خروج از بحران: اقتصاد آمریکا تا سال 1824 به آرامی بهبود یافت.

هراس 1837

هراس 1837 یکی از عمیقترین و طولانیترین بحرانهای مالی قرن نوزدهم در آمریکا بود که ریشه در سیاستهای زمینی و پولی اندرو جکسون، رئیسجمهور وقت، داشت. جکسون مخالف سرسخت بانک مرکزی بود و با وتوی تمدید مجوز بانک دوم ایالات متحده، آن را منحل کرد. او همچنین دستور داد تمامی زمینهای دولتی تنها با پرداخت «سکههای طلا و نقره» خریداری شوند. این سیاستها که با تزریق مازاد بودجه فدرال به بانکهای ایالتی همراه شد، حباب عظیمی در بازار زمین و اعتبارات ایجاد کرد. سقوط ناگهانی این حباب، نظام بانداری کشور را فلج کرد.

- 1832: اندرو جکسون وتوی تمدید مجوز بانک دوم ایالات متحده را میکند.

- 1833: جکسون وجوزف دولتی را از بانک دوم خارج میکند و به بانکهای ایالتی منتقل میکند.

- 1836: دستور «سکه circular» مبنی بر خرید زمینهای دولتی فقط با طلا و نقره.

- 1837: افزایش ناگهانی نرخ بهره توسط بانکهای بریتانیایی که سرمایه آمریکا را فراخواند.

- مه 1837: بانکهای نیویورک تعلیق پرداختهای نقدی (طلا و نقره) را اعلام کردند.

- ورشکستگی گسترده بانکها: 344 بانک از 850 بانک کشور کاملاً ورشکست شدند.

- رکود 5 ساله: بیکاری گسترده و سقوط قیمتها تا اوایل دههٔ 1840 ادامه یافت.

رکود طولانی (1873-1896) و هراس 1873

دورهی «رکود طولانی» که با هراس 1873 آغاز شد، دورانی از ناپایداری اقتصادی و رکود قیمتها در سطح جهانی بود. محرک اصلی این بحران، گسترش بیرویه شبکه راهآهن در ایالات متحده و اروپا با استفاده از اعتبارات ارزان بود. سرمایهگذاریهای کلان در این بخش، حبابی عظیم ایجاد کرد. زمانی که شرکت پیشروی راهآهن «جی پی مورگان» (Jay Cooke & Company) که در financing پروژههای عظیم راهآهن نقش کلیدی داشت، به دلیل عدم توانایی در فروش اوراق قرضه خود ورشکست شد، این حباب ترکید. این ورشکستگی دومینو باعث سقوط سایر نهادهای مالی شد.

- دههٔ 1860 و 1870: گسترش سریع و سوداگرانۀ خطوط راهآهن در آمریکا و اروپا.

- سپتامبر 1873: ورشکستگی بانک سرمایهگذاری «جی پی مورگان» در فیلادلفیا.

- 18 سپتامبر 1873 («جمعهی سیاه»): تعطیلی بورس نیویورک به مدت 10 روز.

- ورشکستگی بانکها و شرکتها: بیش از 10000 کسبوکار در آمریکا ورشکست شدند.

- کاهش شدید قیمتها (deflation): که به ویژه به کشاورزان آسیب زد.

- گسترش بحران به اروپا: به ویژه اتریش و آلمان.

- ادامه رکود: دورهای از رکود و ناپایداری اقتصادی تا سال 1896 ادامه یافت که به «رکود طولانی» معروف است.

هراس بانکی 1907

هراس 1907 بحرانی بود که ضعفهای عمیق نظام بانکی غیرمتمرکز آمریکا را آشکار کرد و مسیر را برای ایجاد بانک مرکزی (فدرال رزرو) هموار ساخت. این بحران با تلاش ناموفق یک گروه برای corner کردن بازار سهام شرکت United Copper آغاز شد. هنگامی که این توطئه شکست خورد، بانکهایی که به این گروه وام داده بودند، دچار بحران نقدینگی شدند. به سرعت شایعهای مبنی بر عدم توانایی بانکها در بازپرداخت سپردهها پیچید و مردم برای خارج کردن پولهای خود به بانکها هجوم آوردند. تنها مداخله قاطعانه جان پیرپونت مورگان، بانکدار پرنفوذ نیویورک، که با گردآوری نقدینگی از سایر بانکداران، نظام را از فروپاشی نجات داد، بحران را مهار کرد.

- اکتبر 1907: شکست توطئه corner کردن سهام United Copper توسط آگوستوس هاینز.

- ورشکستگی کارگزاران وابسته به هاینز.

- هجوم بانکی: شایعۀ ورشکستگی بانکهای وامدهنده به هاینز، موجب هجوم مردم به بانکهای نیویورک شد.

- نقش جی.پی مورگان: او بانکداران بزرگ نیویورک را گرد هم آورد و میلیونها دلار نقدینگی برای نجات بانکها و بورس تأمین کرد.

- نجات شهر نیویورک: مورگان personally وام نجاتبخشی برای جلوگیری از ورشکستگی این شهر تأمین کرد.

- پیامد: ورشکستگی چندین بانک و شرکتهای کارگزاری.

- نتیجهٔ نهایی: ایجاد کمیسیون پولی ملی که منجر به تشکیل سیستم فدرال رزرو در سال 1913 شد.

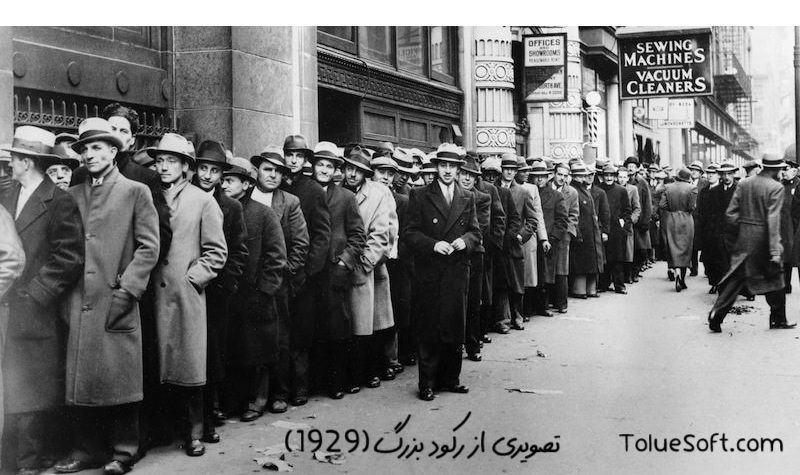

رکود بزرگ (1929)

رکود بزرگ ویرانگرترین بحران اقتصادی تاریخ مدرن است که تقریباً بر تمامی کشورهای جهان تأثیر گذاشت. این رکود ترکیبی پیچیده از حباب سوداگرانه در بازار سهام، ضعفهای ساختاری در اقتصاد (مانند کشاورزی)، نابرابری شدید در توزیع ثروت و مهمتر از همه، اشتباهات فاحش سیاستگذاری توسط فدرال رزرو و دولت بود. فدرال رزرو نه تنها نتوانست از فروپاشی نظام بانکی جلوگیری کند، بلکه با سیاست انقباضی خود، عرضه پول را کاهش داد و بحران را تشدید کرد. تعرفههای تجاری بالا (مانند قانون Smoot-Hawley) نیز تجارت جهانی را به بنبست کشاند.

- دههٔ 1920: دورۀ رونق و سوداگری در بازار سهام با استفاده از وام (margin buying).

- 24 اکتبر 1929 («پنجشنبه سیاه»): اولین سقوط بزرگ بازار سهام.

- 29 اکتبر 1929 («سهشنبه سیاه»): سقوط نهایی و قطعی بازار؛ 16 میلیون سهم در یک روز معامله شد.

- 1930-1933: ورشکستگی بانکها (بیش از 9000 بانک).

- کاهش شدید تولید ناخالص داخلی آمریکا (تا حدود 50٪).

- افزایش نرخ بیکاری: به اوج 24.9٪ در سال 1933 رسید.

- تصویب قانون Smoot-Hawley (1930): افزایش تعرفهها که تجارت جهانی را فلج کرد.

- انتخاب فرانکلین روزولت (1932) و اجرای «نیو دیل»: مجموعهای از برنامههای دولت فدرال برای بهبود اقتصاد.

- ادامهی رکود: بهبود کامل اقتصاد آمریکا تنها با افزایش تولیدات جنگی در آستانه جنگ جهانی دوم حاصل شد.

بیشتر بخوانید: بررسی سیستم های بازاریابی شبکه ای (هرمی) در حوزه فقه اسلامی

بحران نفتی 1973

بحران نفتی 1973 نمونهای بارز از بحرانهای exogenous (برونزا) بود که از عوامل ژئوپلیتیک نشأت میگرفت و نشان داد چگونه وابستگی به یک منبع انرژی میتواند اقتصادهای پیشرفته را آسیبپذیر کند. این بحران با جنگ یوم کیپور بین اسرائیل و کشورهای عربی به رهبری مصر و سوریه آغاز شد. در پاسخ به حمایت غرب از اسرائیل، سازمان کشورهای صادرکننده نفت (اوپک) به رهبری عربستان سعودی تحریم نفتی علیه ایالات متحده، کانادا، بریتانیا، ژاپن و هلند اعمال کرد و همزمان تولید نفت را کاهش داده و قیمت آن را چهار برابر افزایش داد. این شوک، تورم شدید و رکود همزمان (stagflation) را به کشورهای صنعتی تحمیل کرد.

- 6 اکتبر 1973: آغاز جنگ یوم کیپور.

- اکتبر 1973: اوپک تحریم نفتی را علیه متحدان اسرائیل اعمال و تولید نفت را کاهش میدهد.

- افزایش چهار برابری قیمت نفت: از حدود 3 دلار به 12 دلار در هر بشکه.

- کمبود شدید بنزین در غرب: ایجاد صفهای طولانی در پمپبنزینها.

- افزایش تورم و بیکاری همزمان (رکود تورمی): پدیدهای که نظریههای اقتصادی رایج را به چالش کشید.

- تغییر در سیاستهای انرژی: کشورهای غربی به سمت توسعه انرژیهای جایگزین و ایجاد ذخایر استراتژیک نفت حرکت کردند.

- تغییر موازنه قدرت: افزایش نفوذ سیاسی و اقتصادی کشورهای تولیدکننده نفت.

حباب دات-کام (com.) و رکود 2001

حباب دات-کام نماد هیجان و سوداگری دورۀ ظهور اینترنت در دههٔ 1990 بود. سرمایهگذاران با اشتیاق فراوان به شرکتهای اینترنتی نوپا (start-ups) سرمایهگذاری میکردند، often بدون بررسی مدل کسبوکار یا سودآوری آیندهی آنها. تنها داشتن یک نام مرتبط با اینترنت (مثلاً com.«فلان» پایان مییابد) برای جذب میلیونها دلار سرمایه کافی بود. زمانی که سرمایهگذاران به تدریج دریافتند بسیاری از این شرکتها هرگز سودآور نخواهند شد، حباب شروع به ترکیدن کرد. این بحران با حملات تروریستی 11 سپتامبر که منجر به تعطیلی موقت بازارها و افزایش عدم اطمینان شد، تشدید گردید.

- دههٔٔ 1990: رشد انفجاری شرکتهای اینترنتی و شاخص نزدک.

- ژانویهٔ 2000: ادغام AOL و Time Warner به ارزش 200 میلیارد دلار (اوج حباب).

- مارس 2000: آغاز سقوط شاخص نزدک.

- در طول سال 2000: ورشکستگی تعداد زیادی از شرکتهای دات-کام.

- 11 سپتامبر 2001: حملات تروریستی، که بحران را تشدید کرد.

- اکتبر 2002: شاخص نزدک به پایینترین نقطه خود (حدود 78٪ کاهش از اوج) رسید.

- پیامد: نابودی 5 تریلیون دلار از ارزش بازار سهام.

- پاسخ فدرال رزرو: کاهش شدید نرخ بهره برای مهار رکود، که به ایجاد حباب بعدی در بازار مسکن منجر شد.

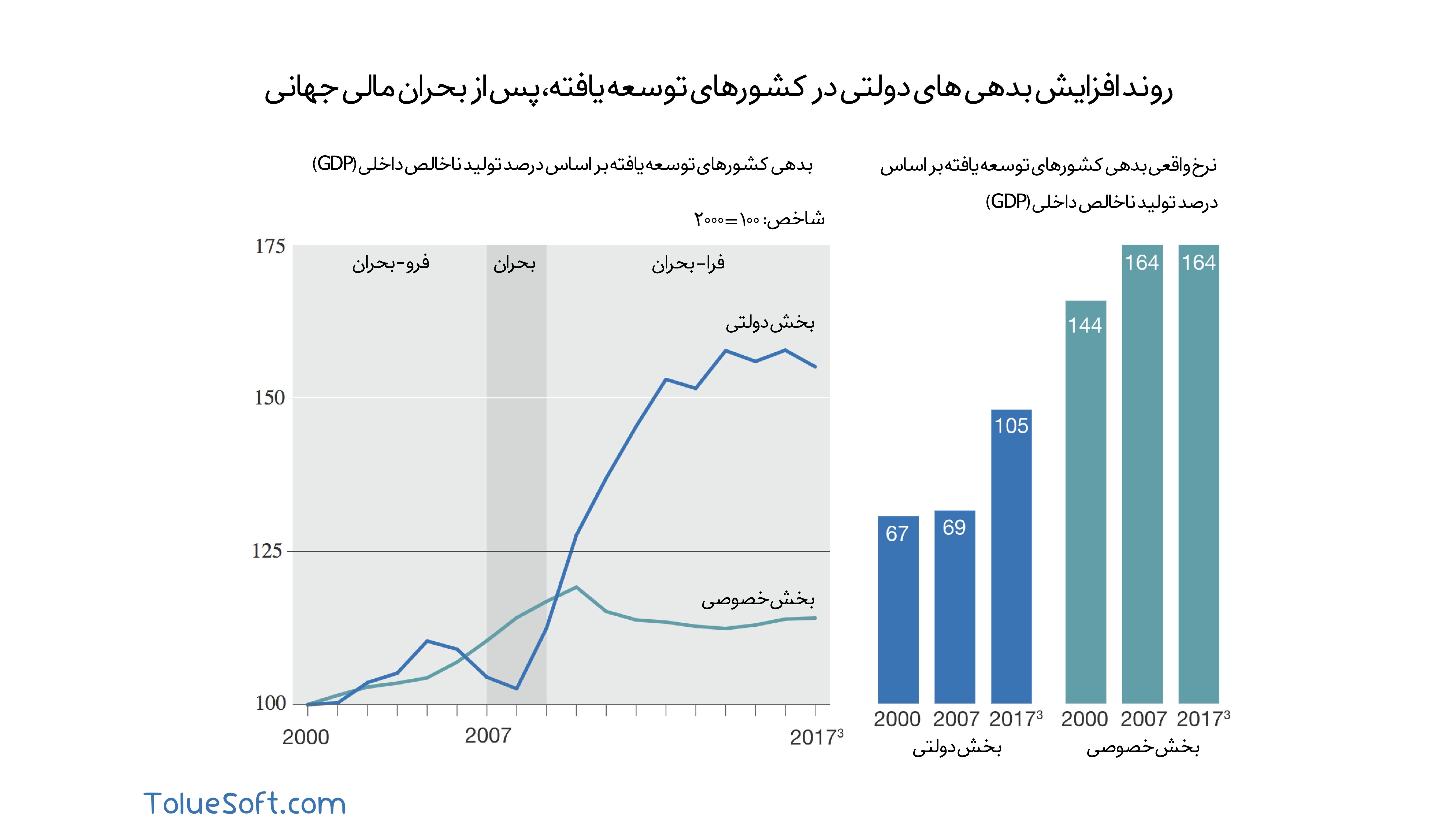

بحران مالی جهانی (2008-2007)

بحران مالی 2008 عمیقترین بحران since the Great Depression بود که از بازار وامهای مسکن پرریسک (subprime) در آمریکا آغاز شد و به دلیل جهانیسازی مالی، به سرعت به تمام جهان سرایت کرد. ریشه بحران در ایجاد حباب مسکن بود، جایی که بانکها با تشویق نرخ بهره پایین فدرال رزرو، وامهای مسکن زیادی با شرایط آسان به افرادی با توانایی بازپرداخت پایین (subprime borrowers) اعطا کردند. سپس این وامهای پرریسک در قالب اوراق بهادار پیچیده (مانند CDO) بستهبندی و به عنوان داراییهای کمریسک به سرمایهگذاران در سراسر جهان فروخته شدند. با افزایش نرخ بهره و default وامگیرندگان، ارزش این اوراق به شدت سقوط کرد و نظام بانکی جهانی را که heavily در این اوراق سرمایهگذاری کرده بود، تا مرز فروپاشی پیش برد.

- اوایل دههٔٔ 2000: نرخ بهره پایین فدرال رزرو و ایجاد حباب در بازار مسکن.

- افزایش عرضهی وامهای subprime و سوداگرانه.

- اختراع و گسترش ابزارهای مالی پیچیده (CDO, CDS) برای بستهبندی و فروش ریسک.

- 2007: آغاز افزایش نرخ نکول در وامهای subprime.

- سپتامبر 2008: ورشکستگی بانک سرمایهگذاری Lehman Brothers، که نقطه اوج بحران بود.

- نجات مالی شرکتهای بزرگ (AIG, Fannie Mae, Freddie Mac) توسط دولت فدرال.

- اجرای برنامهٔ TARP: کمک 700 میلیارد دلاری دولت برای خرید داراییهای مشکلدار و تزریق سرمایه به بانکها.

- گسترش بحران به اروپا: بحران بدهی sovereign در یونان و دیگر کشورها.

- رکود بزرگ جهانی: کاهش شدید رشد اقتصادی در سراسر جهان.

درسی همیشگی

تکرار بحرانهای مالی در طول تاریخ گواهی است بر این که الگوهای رفتاری انسان-طمع در دوران رونق و ترس در دوران رکودتغییر چندانی نکرده است. هر بحران، اگرچه ممکن است در جزئیات فناوری یا ابزارهای مالی با گذشته متفاوت باشد، اما از الگویی مشابه پیروی میکند: شکلگیری حباب ناشی از اعتبار ارزان و سوداگری، نوآوریهای مالی که ریسک را پنهان میکنند، و در نهایت، یک محرک که موجب ترکیدن حباب و آشکار شدن آسیبپذیریهای سیستم میشود. درس اصلی برای سیاستگذاران و فعالان بازار این است که ثبات اقتصادی موهبتی پایدار نیست و نیازمند نظارت مستمر، شناخت ریسکهای سیستمیک و یادگیری از گذشته است. تاریخ اقتصادی نه برای پیشبینی دقیق آینده، بلکه برای ارائه چارچوبی برای درک بهتر ریسکها و پرهیز از تکرار اشتباهات گذشته است.

یک نظر اضافه کنید

شماره موبایل شما منتشر نخواهد شد.زمینه های مورد نیاز هستند علامت گذاری شده *

امتیاز شما